目次

ジブラルタ生命の通貨指定型個人年金保険の保障内容やデメリット、口コミ

ジブラルタ生命はプルデンシャルグループの一員であり、外貨建て保険を主力商品とする外資系の保険会社です。

また、ジブラルタ生命といえばリタイアメントインカムのイメージが強くて、外貨建て個人年金保険をジブラルタ生命で加入しようとする方は少ないのではないでしょうか?

一方で、通貨指定型個人年金保険のような複数の通貨を同時に運用できたり一定条件下では指定通貨の変更(スワップ)ができたりする、ユニークな外貨建て個人年金保険があるのをご存知でしたか?

この記事では、

- 通貨指定型個人年金保険の基本的な保障内容

- 通貨指定型個人年金保険のデメリットの解説

- 通貨指定型個人年金保険のメリット、賢い運用方法の解説

- 通貨指定型個人年金保険の口コミ、評判

- 通貨指定型個人年金保険の姉妹商品との比較や外貨預金、投資信託との比較

など通貨指定型個人年金保険について徹底解説をします。

この記事では、通貨指定型個人年金保険についてメリットだけでなく、デメリットや危険性、評判、口コミまでご紹介し、類似商品との比較情報も解説いたしますので、保険加入を検討中の方はぜひ最後までご覧ください。

通貨指定型個人年金保険の保障内容を解説!生命保険の特約内容は?

ジブラルタ生命の通貨指定型個人年金保険は一時払いタイプの外貨建て個人年金保険で

- (米国ドル建)<円建保証タイプ>

- 指定通貨が(米ドル、豪ドル、ユーロ、円)から選択、組合せできるタイプ

の2種類があります。

両者の違いは年金原資が円建保証と指定通貨の種類で、保険の概要は非常に似通っています。

*この記事では、指定通貨が(米ドル、豪ドル、ユーロ、円)から選択、組合せできるタイプについて解説していきます。

- まずは、通貨指定型個人年金保険の基本情報を確認しましょう。

| 保障内容 | 死亡・高度障害状態 |

| 契約指定通貨 | 米ドル |

| 契約年齢範囲 | 0歳~60歳 |

| 保険料払込期間 | 40歳・45歳・50歳・55歳・60歳・65歳・70歳 |

| 保険料払込方法 | 月払・半年払・年払 |

| 口座振替 | |

| 保険料を円で払う場合の為替手数料 | 50銭(0.5円) |

| 保険金等を円で受け取る場合の為替手数料 | 1銭(0.01円) |

| 契約者貸付 | 可能 |

| 告知 | 健康状態・職業等の告知有 |

- ジブラルタ生命の通貨指定型個人年金保険の仕組み図も確認しましょう。

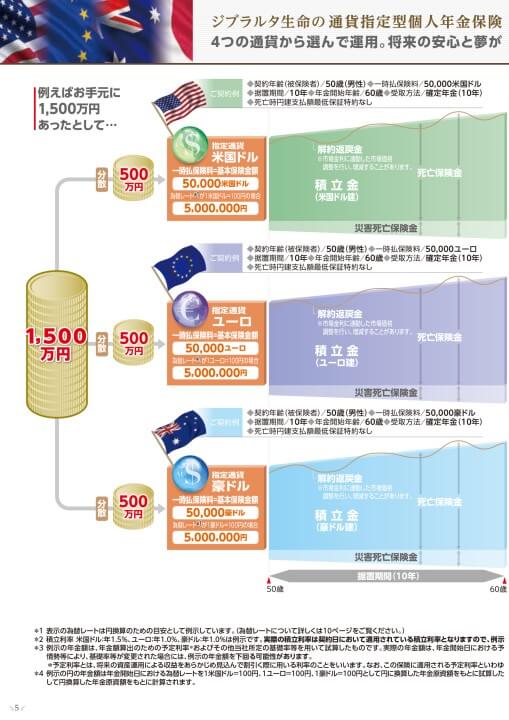

指定通貨が(米ドル、豪ドル、ユーロ、円)から選択、組合せできるタイプで契約した場合、資産を複数の通貨で分けて運用することが可能になるのが同商品の大きな特徴と言えます。

- 次に、積立利率と解約返戻率のシミュレーションについて見ていきましょう。

<基本情報>

契約時被保険者属性:50歳・男性

指定通貨:米ドル・ユーロ・豪ドルの3つに分散

一時払保険料:それぞれ、50,000米ドル・50,000ユーロ・50,000豪ドル

積立利率:米ドル1.5%・ユーロ1.0%・豪ドル1.0%

為替レート:1米ドル=100円・1ユーロ=100円・1豪ドル=100円

据置期間:10年(年金受取開始時60歳)

上記情報でシミュレーションをすると、各通貨の返戻率は以下のような形になります。

<一時金として受け取った場合>

| 受取保険金(指定通貨) | 円換算時の受取保険金 | 返戻率 | |

| 米ドル | 58,027.04米ドル | 5,802,704円 | 116% |

| ユーロ | 55,231.11ユーロ | 5,523,111円 | 110% |

| 豪ドル | 55,231.11豪ドル | 5,521,111円 | 110% |

| 合計 | ― | 16,848,926円 | 112.3% |

<年金形式で分散して受取った場合>

| 受取保険金(指定通貨) | 円で受取る場合の受取保険金 | 返戻率 | ||

| 指定通貨受取時 | 円受取時 | |||

| 米ドル | 62,000米ドル | 5,800,000円 | 124% | 116% |

| ユーロ | 55,000ユーロ | 5,500,000円 | 110% | 110% |

| 豪ドル | 59,000豪ドル | 5,500,000円 | 118% | 110% |

| ― | 16,800,000円 | ― | 112% | |

年金形式にして外貨で受取るようにすれば、最も高い返戻率が得られる結果になりました。

外貨で受取ることは資産の分散にもなり、同商品の特徴を最大限生かすことにもつながると言えます。

- 次に、特約の内容について下記の通り整理していきます。

| 円建年金原資額最低保証特約 | 指定通貨が米ドルの場合のみ付加することができ、年金原資について一時払保険料相当額が最低保証される特約 |

| 死亡時円建支払額最低保証特約 | 死亡保険金について一時払保険料相当額が最低保証される特約 |

| 遺族年金特約 | 死亡保険金や災害死亡保険金、死亡一時金の全部または一部を年金で受取れる特約 |

| 円支払特約 | 年金受取開始時における所定の為替レートで積立金額を円に換算し、年金原資を確定させる特約 |

| 保険料円入金特約 | 外貨建ての保険料を円によって払い込める特約 |

外貨受取で分散するだけでなく、円建で一定額の最低保証をすることができるのも嬉しいオプションの1つです。

実は通貨指定型個人年金保険にはデメリットが!?元本割れのリスクとは

ここまで、ジブラルタ生命の通貨指定型個人年金保険について基本的な内容の解説をしてきました。

様々な通貨に分散させて保険金原資を積み立てることができ、資産の分散ができる点が、ジブラルタ生命の通貨指定型個人年金保険の大きな特徴と言えます。

しかしもちろんジブラルタ生命の通貨指定型個人年金保険には、加入検討時に認識しておきたいデメリットやリスクも存在するのです。

そこでここでは、ジブラルタ生命の通貨指定型個人年金保険のデメリットに関して

- 気をつけなくてはならない積立利率と実質利回りの相違点

- 外貨ベースで運用する際に注意するべき為替リスク

- 中途解約・早期解約をすると可能性が高まる元本割れリスク

以上3点に整理して解説していきます。

積立利率は保険料全てに適用されるわけではない?実質利回りの考え方を解説

外貨建て保険においては払込保険料を外貨で運用することで利益を上げ、保険金や解約返戻金を増やしていきます。

その増減率を積立利率と呼ぶのですが、実はウェブサイトやパンフレット等に記載されている積立利率は原則として実際の利回りとは異なっているのが通常なのです。

払込保険料からは各種費用や手数料が引かれており、これら費用等を差し引いた金額を運用して得た原資を払込保険料で除することで算出しているのが、実際の利回りになるのです。

こういった実際の利回りのことを実質利回りと呼び、通常、実質利回りは積立利率と比較し低くなるものなのです。

実際、通貨指定型個人年金保険のパンフレットにも「積立利率は当社所定の率から保険関係費用を差し引いた利率になります」との記載があり、留意すべきと言えるでしょう。

外貨建て保険にはリスクがつきもの!為替レート変動の危険性とは

外貨建て保険は外貨の高利率によって運用でき、円建ての商品と比べるとより大きな運用利益を得る可能性が高い商品であると言えます。

しかし、外貨で運用をする以上は、為替レート変動リスクについては常に気を付けておかなくてはなりません。

外貨を円に換算する際には、換算時の為替相場の変動に影響を受けます。

場合によってはせっかく運用益を伸ばしていたにもかかわらず円換算したら元本割れしていたなどという事態が起きる可能性もあるのです。

例えば、1ドル=100円で100,000米ドルの保険料を払い込んでいた場合でシミュレーションをしてみると下記の通りになります。

| 受取保険金額 | |||

| 1米ドル=120円の場合 | 1米ドル=100円の場合 | 1米ドル=70円の場合 | |

| 返戻率130% | 156,000米ドル | 130,000米ドル | 91,000米ドル |

| 返戻率120% | 144,000米ドル | 120,000米ドル | 84,000米ドル |

| 返戻率110% | 121,000米ドル | 110,000米ドル | 77,000米ドル |

上記の通り、為替相場の変動は受取金を増やす結果にもつながりますが、最悪の場合元本割れをしてしまうリスクもはらんでいるのです。

早期解約は元本割れの危険性増加!解約控除と市場価格調整がある

ジブラルタ生命の通貨指定型個人年金保険には、解約返戻金を算出するにあたって市場価格調整や解約控除という制度が適用されてしまいます。

一つずつ、詳細を確認していきましょう。

まず市場価格調整とは、解約日時点での市場金利の変化状況を積立金額に反映させて、返戻金を算出する制度のことです。

具体的には、下記のように変化します

- 解約時の金利<契約時の金利 → 解約返戻金は増額

- 解約時の金利>契約時の金利 → 解約返戻金は減少

この理由には、市場全体でバランス調整する必要性が挙げられます。

例えば、「金利3%の商品」を持っている状態で市場金利が上昇し、新しく「金利4%の商品」が出たとします。

このケースだと多くの人は「金利3%の商品」を売ってより高利益の「金利4%の商品」を手に入れようと考えるのが自然です。

結果として「金利3%の商品」の市場価値は下落し、そのまま保持し続けていると想定以上の損害を受けてしまいます。

そういった不合理の発生を避けるため、「金利3%の商品」を売って「金利4%の商品」を買う場合、つまり契約時より解約時の方が市場金利が上昇しているケースでは解約返戻金を減少させて市場全体のバランス調整するのです。

逆に「利率4%の商品」を売って「利率3%の商品」を買う場合、つまり契約時より解約時の市場金利が下がっているケースでは、解約返戻金を増加させて市場全体のバランスを調整するようにします。

次は、解約控除について説明します。

解約控除とは、解約返戻金を計算する時に積立金から一定額を手数料等として差引くことです。

保険料とは通常、諸経費や運用資金等に使用する付加保険料と、保険金支払の準備金原資として使用する純保険料の2種類を含めて算出しています。

ここでもし万が一早期解約や中途解約をしてしまうと、付加保険料だけで諸経費等を賄うことができなくなってしまうのです。

そのため、一定額を控除をしてその費用を回収しようとするのが解約控除の仕組みとなっています。

これまでご説明した理屈から、解約までの期間と解約控除の額は反比例します。

早期に解約すればするほど解約控除額は多くなってしまうのです。

実際にジブラルタ生命の通貨指定型個人年金保険では、下表の通り所定の解約控除率が設定されています。

<契約通貨が外貨の場合の解約控除率>

| 1年未満 | 1年以上2年未満 | 2年以上3年未満 | 3年以上4年未満 | 4年以上5年未満 | 5年以上6年未満 | 6年以上7年未満 | 7年以上8年未満 | 8年以上9年未満 | 9年以上10年未満 | ||

| 据置期間 | 2年 | 2.0% | 1.0% | ||||||||

| 3年 | 3.0% | 2.0% | 1.0% | ||||||||

| 5年 | 5.0% | 4.0% | 3.0% | 2.0% | 1.0% | ||||||

| 6年 | 6.0% | 5.0% | 4.0% | 3.0% | 2.0% | 1.0% | |||||

| 7年 | 7.0% | 6.0% | 5.0% | 4.0% | 3.0% | 2.0% | 1.0% | ||||

| 10年 | 7.0% | 6.3% | 5.6% | 4.9% | 4.2% | 3.5% | 2.8% | 2.1% | 1.4% | 0.7% | |

なお、据置期間の再設定が行われた場合には、上記表中の解約控除率×0.6%の値が解約控除率になります。

ジブラルタ生命自体の評判を知りたいと言う人は、以下のページを読んでみてください!

[評判/口コミ]ジブラルタ生命の悪い評判まで徹底解剖!教弘保険で有名な保険会社の実態とは

通貨指定型個人年金保険のメリットとは?外貨ベースでは大きく資産増

ここまではジブラルタ生命の通貨指定型個人年金保険のリスクについてお伝えしてきましたが、もちろんこの保険にはメリットも沢山存在します。

ここからは、 ジブラルタ生命の通貨指定型個人年金保険の良い評判として

- 予定利率が高い点

- 通貨を4種類から選択して分散投資ができる点

- 年金の受けとり方法が4種類で年金受取繰り延べも可能と選択肢が豊富な点

- 状況を見て通貨切り替えによる据置期間の再設定も可能な点

以上4点についてお伝えしていきます。

外貨建て保険ならではの高利率で一時払保険金を運用

外貨建て保険を利用するメリットとしてまず挙げられるのが、高利率運用が期待できる点でしょう。

ジブラルタ生命「通貨指定型個人年金保険」の指定外貨は米ドル・ユーロ・豪ドルの3種類で、契約時の積立利率は据置期間10年の場合次の通りとなっています。

| 米ドル | 0.69% |

| ユーロ | ―(取扱停止中) |

| 豪ドル | 0.36% |

外貨建て保険全体の中ではそれほど高い利率とは言えないものの、円建て保険の予定利率と比較すると非常に有利な割合で運用することが可能と言えます。

また年金受取開始までは利率が固定されており、据置期間中は利率の変動に注意する必要が無い点でも、便利な商品ということが言えるでしょう。

高金利な4種類の通貨を自由に組み合わせて分散投資を

通貨指定型個人年金保険の最大の特徴は、外貨建てでは珍しく、1つの保険契約で複数の通貨に分散投資ができるという点でしょう。

従来の外貨建て個人年金保険では、1つの通貨でしか運用できないことから、その国の景気が悪くなり、対円での通貨価値が低くなってしまうと、元本割れのリスクが出てきてしまいます。

しかし、通貨指定型個人年金保険では、米ドル、豪ドル、ユーロ、円に分散投資することによって、たとえ1つの通貨の価値が減ったとしても、他の通貨の運用実績でリスクヘッジができるのです。

外貨建てには入出金時の為替変動によるリスクもあることから、分散投資によって運用中の為替変動リスクを軽減できることは、大きなメリットであるといえるでしょう。

年金の受取方法が4種類から選択できる!年金受取りの繰延べも可能

通貨指定型個人年金保険では、4種類の年金受取方法から選択することができます。

通貨指定型個人年金保険の年金受取方法は以下の4種類です。

- 確定年金

- 保証期間付終身年金

- 保証期間付夫婦連生終身年金

- 保証金額付終身年金

確定年金は一般的な個人年金保険の受取方法と同義であり、5年~40年の年金受取期間から5年刻みで指定が可能になっています。

当然、受け取れる年金の総額は同じなので、受取期間が短いほど一回当たりの年金額は多いです。

受取期間中に被保険者が死亡した場合、残りの年金はそのまま死亡保険金として、そのまま年金として受け取るか一括で受け取るかを選択できます。

保証期間付終身年金は主審で年金を受け取ることができ、かつ保証期間内であれば死亡保険金を受け取ることができる保険です。

長生きリスクに強く、かつ期間内であれば死亡保障を受け取れる安心感のある受取方法ですが、その分保険料は割高です。

保証期間付夫婦連生終身年金は保証期間付終身年金の夫婦連生バージョンです。

夫婦のどちらかが亡くなっても、もう一方が年金を受け取り続けることができる受取方法で、方法療法が他界することで死亡保険金が発生します。

最後に保証金額付終身年金ですが、これは終身で年金を受け取れる分、死亡時に年金原資相当額以上に年金を受け取っていた場合は、死亡保険金を受け取ることができません。

長生きする自身があり、かつ死亡保険金を遺す必要がない場合に有効な受取方法といえるでしょう。

自身の状況に合わせ、幅広く年金の受取方法を選択できることも、通貨指定型個人年金保険の大きなメリットです。

状況変化に合わせた通貨のスイッチングによる据置期間の再設定も可能

通貨指定型個人年金保険では、保険料の一時払い後、保険料を各通貨に割り振り、設定した据置期間することになります。

基本的には、据置期間が終了すると同時に年金受取が開始されるのですが、この時90歳までなら据置期間を再設定し、運用を続けることが可能なのです。

特筆すべきなのは、据置期間の再設定時に、別の通貨にスイッチすることができるということでしょう。

据置期間終了時に世界情勢を見直し、実績の良い通貨に再設定することで、効率の良い資産運用が可能なのです。

通貨による分散投資をしつつ、ある程度スイッチングの自由度が確保されていることは、通貨指定型個人年金保険の大きなメリットといえるでしょう。

通貨指定型個人年金保険の口コミや評判は?みんなの意見をご紹介

通貨指定型個人年金保険のメリットは理解できても、本当にいい保険なのかまだ疑問が残る方は多いことでしょう。

そこで、ご検討中の方が一番気になる、実際の加入者の口コミ・評判をいくつかまとめてみました。

通貨指定型個人年金保険の運用例、具体例に触れることで今後の資産運用のイメージを固めていきましょう。

実際の口コミや評判を紹介していきます。

ジブラルタ生命の通貨指定型個人年金保険の評判・口コミの評価①

1つ目はジブラルタ生命の「通貨指定型個人年金保険」についての口コミをいただいた群馬県のS・Tさん(46歳)の評価です。

「4つの通貨から選択式で積立ができるというのがこの商品の最大の強みでもあり特徴であると思います。為替変動リスクを考えたとしても、利回りの良さはそのデメリットを十分に上回ると思います。資産の分散を通した長期的な資産運用を考えている方におすすめできます。」

4つの通貨を用いて資産分配・運用ができるというのは為替変動のリスクを回避する上で重要ですよね。さらに、解約返戻金のみではなく長期的な資産運用による積立を考えている方にはこの商品は特におすすめできるでしょう。口コミ提供ありがとうございました。

ジブラルタ生命の通貨指定型個人年金保険の評判・口コミの評価②

2つ目のジブラルタ生命の「通貨指定型個人年金保険」の口コミは埼玉県のY・Yさん(28歳)の評価です。

「加入するまでは為替や金利の変動などリスクばかり考えていました。しかし、利率の最低保証がある上に、据え置き期間も何度も再設定できるようなので、為替変動のリスクがあったとしても安心です。また、元本割れが心配だったので特約を付けて円建ての死亡保険金は元本割れしないようにできました。」

外貨建てというとリスクがあるのではと抵抗がある方も多いとは思います。しかしこの商品は利率の最低保証や据え置き期間の変更、特約による円建て死亡保険金の確保などもあるため、充実の保障内容ですね。口コミ提供ありがとうございました。

ジブラルタ生命の通貨指定型個人年金保険の評判・口コミの評価③

3つ目のジブラルタ生命の「通貨指定型個人年金保険」の口コミは京都府のH・Oさん(30歳)の評価です。

「利率の高い外貨を4種類利用して資産を運用できる点ももちろん気に入っていますが、リスクヘッジができている点も加入して良かったと思える点です。資産を増やすということとリスクに備えることが両立できている珍しい保険だと思います。」

Y・Yさんも触れていましたが、外貨建てのリスクを上手くカバーできている保険と言えるでしょう。また、積立金の受け取り方法も複数選択、もしくは条件付きで変更することもでき、柔軟性も特徴として挙げられます。口コミ提供ありがとうございました。

ジブラルタ生命の通貨指定型個人年金保険、通貨指定型個人年金保険(米ドル建)を比較

ジブラルタ生命の通貨指定型個人年金保険を、同じような保険として比較対象になりがちな、同社の通貨指定型個人年金保険(米ドル建)と比較してみましょう。

通貨指定型個人年金保険(米ドル建)は、年金原資について一時払保険料相当額が最低保証が保障されるのが特徴で、どちらかというと保守的な保険であるといえます。

当記事で紹介している方の通貨指定型個人年金保険は分散投資ができる分、自身のリスク管理に問題があると、元本割れをしてしまうリスクは充分にあります。

安全にアメリカの利率で積み立てたいなら、通貨指定型個人年金保険(米ドル建)を、より自身の裁量で積極的な資産運用を行いつつ、他の運用方法では難しい、保険での通貨による分散投資を行いたい場合は、当記事で紹介している通貨指定型個人年金保険を利用すると良いでしょう。

外貨預金や投資信託とも比較検討しよう

投資信託は通貨ではなく、国内外の債券や株式で運用していく投資手段になります。

そもそも投資先が違うのです。

分散投資という観点で見るのであれば、通貨指定型個人年金保険で通貨における分散投資を、投資信託で株式や債券による分散投資を行うことで、より幅広いリスクヘッジを行うことができます。

参考:投資性商品は資産の1/3程度に収めるのがちょうどいい

一般的には、投資は全資産の1/3程度に抑えるのが良いとされています。

というのも、当たり前ですが自身の資産を全て投資に回すのは大変危険です。

もし投資で大きな損害を被った場合、取り返しがつかなくなってしまう可能性があります。

部分的な投資であれば、損害を受けても投資で取り戻せる回復力を残っているので、比較的安全な資産運用が可能です。

国同士の戦が盛んだった時代でも、まずは自国の国力を潤沢にし、守りを固めてから他国を攻めるのがセオリーだったように、攻める前に守りを盤石にしておくことが、資産運用では重要になります。

投資をする時は、投資金額を1/3程度に抑え、大きなリスクに対応できるようにしておきましょう。

まとめ:ジブラルタ生命の通貨指定型個人年金保険を老後の資産形成に活用しよう

ジブラルタ生命の通貨指定型個人年金保険について解説してきましたが、いかがでしたでしょうか。

通貨指定型個人年金保険の特徴は、

- 一時払いの個人年金保険で、運用通貨を4種類の外貨から指定できる

- 90歳までなら据置期間終了時に積立金をスイッチングして据置期間を再設定できる

- 特約によって死亡保険金に最低保証を付けることができる

でした。

特に運用通貨を4種類の外貨から指定できる点は保険商品の中でもめずらしい特徴で、投資信託とは違う分散投資ができます。

加えて、90歳までならある程度自由に分散投資の割合を変更することができるのがメリットです。

一時払い保険で死亡保険金には特約を付ければ最低保証があることから、老後において死亡保障を確保しつつ、投資信託や変額保険とは違う資産運用を行いたい場合に有用な保険と言えるでしょう。

通貨指定型個人年金保険に加入するのであれば、あくまで分散投資によるリスクヘッジを頭に入れつつ、無理せずにお金を増やしていきましょう。

▼おすすめの外貨建て保険は以下のページで解説しています!

外貨建て保険おすすめ人気ランキングTOP20!評判・口コミを比較【2023年版】