目次

未来につなげる終身保険の特徴は?死亡保険金を残やすく相続対策向き

マニュライフ生命の「未来につなげる終身保険」は通貨選択型一時払の終身保険です。

大きな特徴は、契約時に円、米ドル、豪ドルのいずれかから通貨を選択することができること。

選択した通貨に応じた積立利率で運用するので、比較的利率の高い外貨での運用ができ、円建てよりもより資産を殖やして残すことも可能です。

いいことづくめに見える生命保険ですが、デメリットや評判はどうなのでしょうか?

この記事では、「未来につなげる終身保険」のメリットデメリット、他商品との比較も含め解説していきます。

ぜひ、最後までご覧ください。

未来につなげる終身保険の保障内容を解説!利率、返戻金をシミュレーション

終身保険で気になるのが、運用利率です。

「未来につなげる終身保険」は契約通貨が選択でき、その通貨によって利率が異なってきます。

契約日に設定されている積立利率が終身にわたって適用されるので、変動がなく、

どの程度資産が殖えるのかがとてもわかりやすいです。

一時払のため、現在お持ちの現金を「保険」という形で残すことができます。

また、相続時、保険金の非課税枠を利用することで、相続税対策にもなります。

では、実際にどのくらい戻ってくるのか?

次の項目で、「未来につなげる終身保険」の保障内等とともに解説していきます。

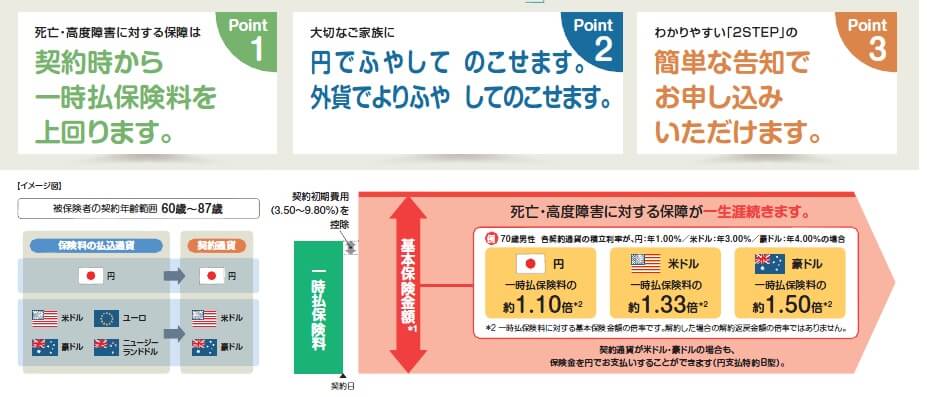

大きな特徴は以下の3点です。

- 契約当初から一時払した保険料を上回る金額が保障される

- 契約時の積立利率が終身にわたって保障される

- 契約通貨が選べる

また、契約通貨が米ドル、豪ドルの場合は、保険料を円、米ドル、ユーロ、豪ドル、ニュージーランドドルで支払うことのできる特約もあります。

では、実際の戻り率はどうなのでしょうか?

米ドルと豪ドルを例に表にまとめてみました。

例)70歳男性、契約時の積立利率が米ドル:年3.53%、豪ドル:年2.40%の場合

| 契約通貨 | 戻り率 |

| 米ドル | 149% |

| 豪ドル | 128% |

なお、上記は支払い保険料に対する基本保険金額の率です。

解約返戻金の率ではありません。

万一解約をした場合の返戻金については市場価格調整適用期間というものがあり、その期間中は、支払保険料を大きく下回る可能性があります。

また、契約通貨と異なる通貨で保険料の払い込みを行う場合は、1通貨あたり50銭の為替手数料がかかります。

実は未来につなげる終身保険にはデメリットが!?元本割れのリスクとは

ここからはこの保険のデメリットをみていきましょう。

元本割れのリスクはないのでしょうか?

検証していきます。

定額、変額のハイブリット!?変額部分、特別勘定の割合とは?

実は「未来につなげる終身保険」の利率は定額と変額のハイブリット型になっています。

基本保険金は契約時の積立利率が一生涯保障されるので定額型です。

しかし、解約返戻金については、「市場価格調整期間」の間は市場の金利に合わせるため、変額型になるのです。

解約時の市場金利によっては、支払保険料を下回り、元本割れのリスクがあります。

ドル建て保険の為替手数料とは?実質利回りの考え方を解説

ドル建て保険にはさまざまな手数料や費用がかかります。

その一つが為替手数料です。

為替手数料とは、円→外貨、もしくは外貨→円と、通貨を両替するための手数料です。

1通貨あたり50銭ほどかかります。

実はドル建て保険の利回りは、この為替手数料を始め、さまざまな手数料、費用を考慮に入れて計算する必要があります。

単に、支払保険料と受け取る保険金とを割り算しただけでは正確な利回りは出せないんですね。

それらを考慮して計算した利回りを「実質利回り」と言います。

早期解約は元本割れの危険性大!中途解約では解約控除もあり

ドル建ての保険では、契約から一定期間内に解約した場合、解約控除という費用も発生する可能性があります。

これも元本割れを起こす要因となりますので、早期に解約をする場合は考慮が必要です。

市場価格調整あり!市場金利によっては返戻金が減額

基本保険金は定額ですが、解約返戻金は市場金利によって変動します。

解約時の市場金利と契約時の積立利率とを一定の計算式で計算し、積立金に対する返戻金率を算出していき、それに基づいて返戻金を算出します。

早期の解約、しかも市場金利が契約時よりも上がっているような場合は、積立金の50%程度しか戻らないこともあり、支払保険料を大きく下回ります。

市場価格調整期間とは、以下のいずれかの期間までを言います。

- 契約日を含め20年を経過する日

- 被保険者が90歳となる契約応答日

この間に解約をする場合は十分な注意が必要です。

未来につなげる終身保険のメリットとは?

ここからは、「未来につなげる終身保険」のメリットについてお伝えしていきます。

高金利な米ドル、豪ドルで積立金を運用!長期固定金利で安定

まず、大きなメリットは、比較的金利の高い外貨での運用が可能なことです。

そして、契約時の積立利率が終身にわたって保障されるので、市場金利に左右されることがありません。

また、市場価格調整期間を過ぎれば、解約しても当初の利率が保障されます。

長期にわたって安定して運用できるのは安心ですね。

相続対策に最適!死亡保険金が積立利率によっては1.4倍以上になることも

万一の時のための資金を預金で残す方も多いかと思います。

しかし、預金では、亡くなった直後に口座が凍結されてしまい、相続手続きが終わるまで引き出せないということにもなります。

そうなると、残された方にお金の負担までかけてしまうことになりますね。

ですが、保険として残すことで、手続きから1週間程度で受け取ることができ、葬儀などの費用に当てることができます。

また、受け取る方も指定できるので、残したい人に残すことができます。

「未来につなげる終身保険」は契約通貨によっては、死亡保険金が1.4倍以上になることもあり、大きく殖やして家族に残すことが可能です。

健康告知の告知内容が少ない!保険に加入しやすい

保険に加入する際に必ず必要なのが「健康告知」です。

持病がある、最近入院手術をしたなどがあると、保険にはなかなか加入しにくいです。

ですが、この告知内容が少ないこともこの保険の特徴。

告知が少ないことで、既往症のある方も加入しやすくなっています。

マニュライフ生命が破綻しても生命保険契約者保護機構により保護される

一般的な保険会社が加入しているのが「生命保険契約者保護機構」です。

この機構によって、万一マニュライフ生命が破綻しても、保険契約は保護されるようなっています。

もちろん、マニュライフ生命も加入しているので安心ですね。

未来につなげる終身保険の口コミや評判は?みんなの意見をご紹介

ここまで、「未来につなげる終身保険」の概要やメリット、デメリットをお伝えしてきました。

どんな商品でも、購入する際に参考となるのは口コミや評判。

では、この「未来につなげる終身保険」の評判はどうなのでしょうか?

主にこんなご意見が上がっています。

- 予定利率は他社の外貨建て終身保険に比べて高い。

- 契約時から払込保険料よりも多く死亡保険金が受け取れるので、殖やして家族に残せる。

- 契約開始年齢が他社のものより遅いので、長期の運用ができず、死亡返戻金率が低くなる。

実際に、「未来につなげる終身保険」の予定利率は、他社の外貨建て終身保険に比べて高いようです。

| 通貨 | 円 | 米ドル | 豪ドル |

| 未来につながる終身保険 | 0.78% | 2.79% | 3.73% |

| メットライフ生命 外貨建て一時払終身保険 |

1.00% | 2.76% | 3.67% |

こういったことから、死亡保険金を家族に残すというよりも、資産運用として、殖やして解約返戻金を受け取る方が良いという意見も聞こえてきます。

この保険は契約年齢が60歳〜となっており、メットライフ生命の40歳〜に比べ、利用期間が短くなる可能性があります。

そのため、死亡保険金を返戻率と考えると、他社と比べ若干物足りなさを感じ、「解約返戻金として受け取る方が良い」という意見が出てくるのでしょう。

その反面、死亡保険金は、契約時から支払った保険料を上回る金額であることから、

- 持っている資産を確実に家族に残せる。

- 保険で残すことで様々な税優遇が受けられる。

などで、相続対策に向いている保険であるという意見も多いです。

また以下では、ご検討中の方が一番気になる、実際の加入者の口コミ・評判をいくつかまとめてみました。

未来につなげる終身保険の運用例、具体例に触れることで今後の資産運用のイメージを固めていきましょう。

マニュライフ生命の未来につなげる終身保険の評判・口コミの評価①

1つ目はマニュライフ生命の通貨選択型一時払の終身保険「未来につなげる終身保険」についての口コミをいただいた高知県のR・Sさん(64歳)の評価です。

「相続対策として確実に家族にお金を残したいと思い、この保険を選びました。他の外貨建て保険と比較しても高い利回りとなっており、死亡保障金が着実に増えるので、選ぶならこの商品をおすすめします。」

やはり相続対策として活用される方も多いようです。さらに、支払った保険料よりも死亡保障金が増えた状態で支払われるので残された家族にも安心な商品となっていますね。口コミ提供ありがとうございました。

マニュライフ生命の未来につなげる終身保険の評判・口コミの評価②

2つ目のマニュライフ生命の通貨選択型一時払の終身保険「未来につなげる終身保険」の口コミは東京県のK・Tさん(70歳)の評価です。

「死亡・高度保障が契約した時から支払保険料を上回っているというのは非常に面白いですね。損はしないので。また、年齢的に簡単な告知で加入できることも嬉しかったです。」

どうしても為替や利率の変動が起き、運用成果も変動してしまいがちな外貨建て保険ですが、死亡・高度保障が保障されているのは安心して加入することができますね。また、告知が簡単というのも比較的高齢の方を対象としているため、嬉しい加入条件と言えるでしょう。口コミ提供ありがとうございました。

マニュライフ生命の未来につなげる終身保険の評判・口コミの評価③

3つ目のマニュライフ生命の通貨選択型一時払の終身保険「未来につなげる終身保険」の口コミは大阪府のT・Yさん(68歳)の評価です。

「死亡・高度保障が一生涯続くのはいいですよね。契約の時の積立比率が保障されていることからも、外貨建てのリスクというのを最小限に抑えられているなと日々感じています。」

一時払いなので保険料が更新型などと比べて増額することもないですし、保証期間が一生涯というのもある程度高齢になってから加入する保険商品としては安心ですよね。口コミ提供ありがとうございました。

未来につなげる終身保険と円建ての終身保険を比較検証

未来につなげる終身保険は通貨選択型の外貨建て保険です。

外貨建て保険は、日本より利率の高い外貨での運用ができ、資産を殖やせると人気があります。

では、実際に、未来につなげる終身保険は円建て保険と比較して、お得なのでしょうか?

ここでは、返戻金を例にシミュレーションし、円建ての保険と比較していきたいと思います。

返戻率の差をシミュレーション!どっちがお得?

円建ての一時払終身保険の例として、日本生命の「ニッセイ一時払終身保険」と比較してみましょう。

円建ての終身保険は、マイナス金利などの影響により、以前のように殖える商品ではなく、各保険会社も積極的な販売は控えていたようです。

しかし、相続対策として根強い人気があり、2018年頃から、銀行の窓口販売を再開するなど、販売強化を始めたようです。

そんな状況の円建て一時払終身保険ですが、返戻金率はどのようになっているのでしょうか?

50歳で契約をし995万円の保険料を支払い、60歳で解約をした場合の返戻金率は以下の通りです。

| 支払保険料 | 解約返戻金 | 返戻率 |

| 995万円 | 1,034円 | 103.9% |

単純計算で、年率0.4%ほどになります。

一方、「未来につなげる終身保険」を10年後に解約した場合はどうなるのでしょうか?

実は、具体的な返戻率を出すことが難しいのです。

というのも、「未来につなげる終身保険」には「市場価格調整期間」というものがあります。

- 契約日を含め20年を経過する日

- 被保険者が90歳となる契約応答日

上記のどちらか到来が早い日までは、市場の金利変動に合わせるため返戻金率は変動します。

そのため、解約の時期によっては、保険料を大きく下回り、50%程度しか戻らない可能性もあるのです。

さらに、解約時に解除費用等の手数料がかかり、それも元本割れを大きくする原因となります。

返戻金率を上げ、できる限り大きく受け取るためには、この市場価格調整期間の終了後に解約することをオススメします。

また、外貨建ての場合は、上記に加え為替相場が大きく関わってきます。

支払った時と受け取る時の為替相場を比較し、円安であれば増えますし、円高であれば減ります。

外貨建て保険の解約を考える場合は、為替相場にも注意をする必要があります。

以上から考えると、20年以内の短い期間で解約を考えている場合や、使う時期の決まっている費用に充てたい場合は、円建ての保険の方がリスクが少なく良いのではないでしょうか。

外貨建て保険は投資性の高い商品です。

使う予定のない、余剰資金で運用することが良いでしょう。

投資性商品は資産の1/3程度に収めるのがちょうどいい

未来につなげる終身保険は、死亡に対応する保険という面に加え資産を殖やすという投資性の高い商品です。

投資性商品には、元本割れをするというリスクがどうしてもつきまといます。

よく言われる通り、リスクとリターンの大きさは比例しています。

大きなリターンを求めると、その分リスクも大きく取らなければなりません。

しかし、増えるのか増えないのか、確実ではない商品に資産を全て注ぎ込んでしまえば、損をしたときには取り返しのつかないことになります。

株などの投資には「卵を一つのカゴに盛ってはいけない」という格言があります。

そのカゴを落としてしまったら、全ての卵が割れてしまう。

いくつかのカゴに分けて盛ることで、卵を全て失うリスクを回避できるということを教えてくれています。

これを投資に当てはめると「分散投資」ということになります。

資産を全て投資性の商品に当てるのではなく、預金などの元本保証の商品も合わせて、分散することが、リスクを最小限にしながら資産運用をするコツです。

では、一体、資産のどのくらいの割合を投資性商品に当てれば良いのでしょうか?

一般的には、「資産の1/3程度」と言われています。

そのくらいであれば、万一、投資に失敗しても2/3は残っているので安心ということのようです。

しかし、「お持ちの資産をどのように使おうと考えているのか」や、「現在の収入」、「家庭環境」などによって、投資に使える資産は変わってきます。

その投資をすることで、どのくらいのリターンを得ようと考えているのか。

それによっても、どのような商品を選ぶのかが変わってきます。

いくら、資産を守りたいと言っても、低金利の時代で、預貯金だけでは増えません。

だからといって、過度な投資は生活を破綻さしかねません。

そのご家庭によって、どこまでリターンを求めるのか、収入や今後のライフプランなどによって、最適な割合を検討されることをオススメします。

ご自身では検討が難しい場合は、ファイナンシャルプランナーなどの専門家に相談されるのもいいでしょう。

まとめ:未来につなげる終身保険は相続対策の目的で加入するのがおすすめ

ここまで、未来につなげる終身保険について、お伝えしてきました。

この記事のポイントは以下の3点でした。

- 未来につなげる終身保険は契約時の利率が固定されるので確実に殖やせる

- 健康告知も少なく、既往症のある方でも入りやすい

- 解約を検討される時は、「市場価格調整期間」に注意

相続財産を残す場合、生命保険を利用することで、

- 相続税の非課税枠が使え相続税対策になる。

- 不動産などの相続財産で相続税が発生した時の財源に充てられる。

- 受取人が指定でき、渡したい人に確実に渡せる。

- 預金のように凍結されることもなく、遺族が早く受け取ることができる。

などのメリットがあります。

そして、この保険は、

- 死亡保障に特化していて無駄がない

- 87歳まで加入することができる

という点で、「相続対策」の目的での加入をオススメします。

当サイトではこの他にも、さまざまな保険商品をご紹介しています。

相続対策に、リスク管理に、ぜひご参考になさってください。

▼おすすめの外貨建て保険は以下のページで解説しています!

外貨建て保険おすすめ人気ランキングTOP20!評判・口コミを比較【2023年版】