目次

ソニー生命の米ドル建養老保険の保障内容やデメリット、口コミも解説

ソニー生命が提供している米ドル建養老保険を検討しているが、保障内容とデメリットがよくわからないでいるという方は多いのではないでしょうか。

外貨建て保険では、口コミで元本割れしてしまうというネガティブな意見もよく見受けられるので心配になりますよね。

しかし、ソニー生命の米ドル建養老保険は、養老保険の特性を活かして手厚い保障と資産運用の両方に大きなメリットがあるのです。

それ以上にデメリットが大きいのではと考える方もいるかもしれませんが、リスクは適切な運用によりある程度抑えることができます。

円建て保険にはない魅力がありますのでぜひこの機会に学んでおきましょう。

そこでこの記事では、

- 米ドル建養老保険の保障内容と特約

- 米ドル建養老保険の元本割れのリスク

- 米ドル建養老保険のメリット

- 米ドル建養老保険の口コミ、評判

- ジブラルタ生命のリタイアメントインカムや外貨預金、投資信託との比較

以上について解説していきます。

最後までお読みいただければ、米ドル建養老保険の具体的な保障内容、メリット、デメリット、適切な運用方法について基礎知識を得ることができるはずです。

内容をまとめると

- ソニー生命の米ドル建養老保険は死亡保険金か満期保険金が受け取れる上に、障害状態時の保険料払込免除がある。保障を得ながら資産運用したい人におすすめ

- 米ドル建養老保険のメリットは、高金利な米ドルで運用するので利回りが良い、為替手数料が格安など

- 一方、積立利率が保険料すべてに適用されない、為替変動・早期解約によって元本割れする可能性があるというデメリットもある

- 米ドル建養老保険の口コミ・評判は「為替手数料が安いのでお得」「安定的に運用できる上に保障が充実している」「保障と資産運用を両立できる」など

- ジブラルタ生命のリタイアメントインカムは年金の方が受け取り方式が豊富だが、米ドル建養老保険は特約が豊富なのでカスタマイズしながら保険を組み立てたい人によりおすすめ

- 米ドル建養老保険に加入する前に、本当に自分のニーズにあっているか保険の専門家と一緒に複数の商品を比較するのがおすすめ

- 専門家の質が高いマネーキャリアなら今ならスマホ1つで無料オンライン相談できるので、この機会に保険の悩みを解決しましょう!

米ドル建養老保険の保障内容を解説!生命保険の特約内容は?

養老保険とは、保険期間中に死亡した場合には死亡保険金が、保険期間中に死亡しないで満期を迎えた場合には満期保険金が受け取れるという貯蓄型生命保険です。

つまり、米ドル建養老保険は万が一の時のために保障を得ながら、外貨建ての高利率によって将来のための資産も確保したいという人に適しています。

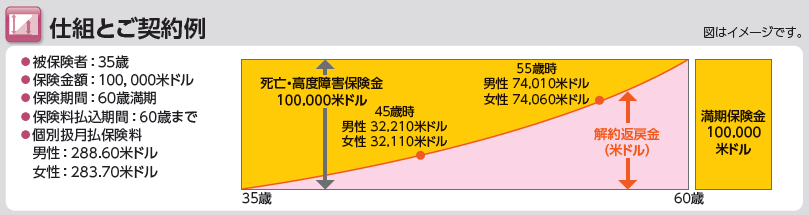

まず一般的な契約のシミュレーションを見てみましょう。

- 被保険者:35歳

- 保険金額:100,000米ドル

- 保険期間:60歳まで

- 保険料払込期間:60歳まで

- 個別扱月払保険料:男性288,60米ドル、女性283,70米ドル

| 年齢 | 解約返戻金 |

| 45歳 | 男性:32,210米ドル

女性:32,110米ドル |

| 55歳 | 男性:74,010米ドル

女性:74,060米ドル |

| 60歳 | 100,000米ドル(満期保険金) |

米ドル建養老保険は高い利率というメリット以外にも保障内容が充実しています。具体的には以下の保障内容を受けることが可能です。

- 高額割引制度

- 障害状態となった場合に保険料払込免除

- 契約者貸付制度

高額割引制度とは、保険金が一定の額以上になる場合、保険料が割引になります。豊富な資金によって資産運用をしたい人にはお得なサービスですね。

障害状態時の保険料払込免除とは、不慮の事故により、事故日から180日以内に被保険者が所定の身体障害の状態になったときに、以後の保険料の支払いが不要となります。

将来的に、いつどんな形で障害となるかわからないリスクに備えることができる保障内容です。

契約者貸付制度とは、解約返戻金額の所定の範囲内で貸付を受けることができます。

急にまとまった資金が必要となった場合や、保険金支払いが困難となった場合に保険を解約しなくてすみますね。

以上のように、しっかり保障を受けたい人、資産を増やしたい人双方にメリットの大きい内容となってい ることがわかります。

さらに以下の特約も付帯することが可能です。

- リビングニーズ

医師から余命6カ月の宣告を受けてしまった場合に、死亡保険金の一部または全部を生前に受け取ることができるという特約です。

- 5年ごと利差配当付年金支払特約

保険金または解約返戻金に相当する金額を年金で受け取ることができる特約です。

米ドル建特殊養老保険の保障内容も解説!満期保険金が2倍に増加

米ドル建特殊養老保険は、米ドル建養老保険と同じ保障内容を備えながら以下の保障内容が追加されています 。

- 保険期間の後半から保険金額が増加

死亡、高度障害保険金は保険期間のうちの前半は契約時に定めた基本保険金額のまま推移し、後半は保険金額が基本金額の2倍に達するまで毎年増加します。

つまり、保障期間を減らして保障を受けつつ、資産を大きく増やしていきたい人には適した保険です。

一般的な契約のシミュレーションを見てみましょう。

- 被保険者:35歳

- 基本保険金額:50,000米ドル

- 保険期間:60歳まで

- 保険料払込期間:60歳まで

- 満期保険金倍率:2倍

- 個別扱月払保険料:男性27,895米ドル、女性27,740米ドル

| 年齢 | 解約返戻金 |

| 45歳 | 男性:32,020米ドル

女性:32,035米ドル |

| 55歳 | 男性:74,180米ドル

女性:74,190米ドル |

| 60歳 | 100,000米ドル(満期保険金) |

実は米ドル建養老保険にはデメリットが!?元本割れのリスクとは

上述の通り米ドル建養老保険は非常に充実した保障内容と運用利率を有しているわけですが、実は様々なデメリットがあるのです。

特に元本割れのリスクには注意しなければなりません。

「高い運用利率があるのに元本割れするの?」と疑問に思われるかもしれませんが、元本割れの原因は契約前にリスクを把握しておらず、運用の仕方に起因していることも多いです。

そのため、本章にて米ドル建養老保険のデメリットを学んでおきましょう。

積立利率は保険料全てに適用されるわけではない?実質利回りの考え方を解説

米ドル建養老保険は高い積立利率と言われてますが、この利率は保険料全てに対するものではないことに注意が必要です。

積立利率は支払い保険料から運用に関わる費用や手数料を差し引いた部分に対しての利率となります。

例えば、保険料100万円、保険の運用費用や手数料の合計が20万、積立利率が3%の場合、

保険料100万円全額に対してではなく、保険料(100万円)から保険の運用費用や手数料の合計(20万)を差し引いた80万に対して、積立利率の3%が適用されるのです。

つまり、高い利率の実績があるといっても、それは実質利回りではなく、積立利率のことを意味しています。

とはいえ、積立利率が実質的にはより低い利率だとしても、円建て保険と比べて非常に高い利率であることには変わりありません。

契約を検討する時には、利率が積立利率であることを考慮して、長期的な運用計画を立てるようにしましょう。

ドル建て保険には為替リスクがつきもの!為替レート変動の危険性とは

米ドル建養老保険はドル建て保険ですので、為替リスクを常に有しています。

為替変動の影響がある場面としては、保険料を円貨で支払う時、保険金や解約返戻金などを円貨で受けとる時などです。

例えば、円安の局面で保険料を円貨で支払う場合はより負担が大きくなり、円高の局面で保険金や解約返戻金などを円貨で受けとる場合は金額が少なくなります。

為替リスクと聞くと、「為替変動の予測は自分には難しい」を不安になる方が多いのではないでしょうか。

しかし、実際の為替変動は、常に円安や円高で推移することは少なく、長期的に見れば平均的な値へ収束していくものです。

米ドル建養老保険のパンフレットでは、為替の状況が円安、円高それぞれで推移した場合の支払保険料、解約返戻金、死亡保険金をグラフで説明したシミュレーションを載せています。

そのシミュレーションでは、円安で推移した場合、解約返戻金は15年経過前に支払保険料を上回り、円高で推移した場合、解約返戻金は20年経過前に支払保険料を上回ることを示しています。

円安と円高とで元本超えとなる時期が5年ほど異なるわけですから、「為替リスクはやっぱり大きいな」と感じた方もいると思います。

しかし、逆に言えば、円高の時は保険料は少なくてすみますし、長期的に運用していれば、元本割れとなるリスクは抑えられるのです。

早期解約は元本割れの危険性大!中途解約では解約控除があります

米ドル建養老保険を契約から10年以内に解約してしまうと解約控除という外貨建て保険特有の費用を別途負担することなるので注意が必要です。

そもそも10年以内の解約では、解約返戻金が支払い保険料を上回るのは難しいのに加えて、解約控除の負担があるわけですので、大きく元本割れしてしまう結果となります。

口コミなどでも早期解約によって大きく元本割れしたというケースが多く、外貨建て保険に対するネガティブな意見の原因の1つです。

そもそも、10年以内に解約せず、また、前述の通り長期的な運用をすれば、元本割れする可能性は低くなります。

そのため、契約前に保険にかかる諸費用や手数料を確認し、資金と運用期間に余裕を持つことが非常に大事なのです。

米ドル建養老保険のメリットとは?外貨ベースでは大きく資産増

米ドル建養老保険はなんといっても外貨建て保険であることによる高い利率というメリットがあり、外貨ベースではありますが高い運用利回りを期待できます。

しかも高い利回りだけでなく、他にも様々なメリットがありますので1つ1つ紹介していきますね。

高金利な米ドルで保険料を運用!貯蓄よりも利回りがいい

米ドル建養老保険は高金利の米ドルで運用するため、定期預金などで貯蓄をするよりも高い運用利率が期待できます。

日本で定期預金の商品はたくさんありますが、金利は高くても1%を上回るものはありません。

また、近年は日銀による低金利政策が続いており、その影響で円建て保険による運用益は期待できない状況です。

米ドル建養老保険は、外貨ではありますが元本保証されていますので、長期運用前提ならば、高い利回りと貯蓄性を有する優秀な保険商品と言えます。

為替手数料が格安!他の保険会社と比較

保険料を支払う時や、保険金や解約返戻金等を受け取る時に円換算することになりますが、その時に為替手数料を別途負担する必要があります。

基本的に外貨建て保険の場合は負担しなければならない手数料です。

「やはり手数料の負担が大きいのか」と残念に思う方もいるかもしれません。

しかし、ソニー生命の米ドル建養老保険は、負担する為替手数料は1ドルにつき0.01円であり、他社と比べて非常に安いのです。

同じく外貨建て保険を販売している他社と比べてみましょう。

| 保険料の支払 | 解約返戻金・保険金の受取 | |

| ソニー生命 | 1銭 | 1銭 |

| メットライフ生命 | 50銭(初回のみ)、1円50銭(2回目以降) | 50銭 |

| ジブラルタ生命 | 50銭 | 1銭 |

| マニュライフ生命 | 50銭 | 1銭(米ドル)3銭(豪ドル) |

他社と比較しても、保険料支払い時と保険金や解約返戻金受け取り時の為替手数料が共に1銭であり、非常にお得であることがわかると思います。

手数料が高くなりがちな外貨建て保険の中でも、為替手数料をかなり抑えている優良商品と言えますね。

保険料支払い方法について!円高時に前納すればお得

なるべく支払う保険料を安くしたいという人は、円高傾向の時に前納することをおすすめいたします。

先述の通り、長期間保険料の支払う中で、円安傾向が続くこともあり、その場合保険料の負担が増大してしまいます。

そのため、円高の時になるべく多く保険料を支払うことで、保険料の負担を減らし、元本割れのリスクも抑えることが可能です。

為替変動は誰にも予測できないものですから、円高の時にまとめて前納することで、将来的な為替リスクを抑えることができるのです。

しかも全期前納の場合には、米ドルで保険料を支払うことも可能となっていますので、様々な為替状況に対応していると言えますね。

ソニー生命が破綻しても生命保険契約者保護機構

仮にソニー生命が破綻したとしても、生命保険契約者保護機構という第三者機関のサポートがあります。

深刻な金融不安や不況が突然発生して、保険会社が倒産するかもしれないと不安に思う方も多いでしょうが、保険契約は終了しないので安心してください。

米ドル建養老保険は資産分散をしたい方におすすめ

米ドル建養老保険によって、資産を外貨で保有することになるので資産分散となります。

外貨で保有することのメリットは金利の高さだけなく、将来的なリスクを分散できることにもあります。

現在、円貨は世界的にも比較的信頼されている通貨ですが、日本が将来的に深刻な不況や金融不安が起きて暴落する可能性もないとは言えないでしょう。

日本経済の成長率は大きいとは言えず、今後少子高齢化に伴う経済成長の鈍化がより深刻となってもおかしくありません。

そのような経済状況においては、日本と比べてより経済成長しており、先端ビジネスも常に生まれているアメリカの通貨を保有することは大きなメリットとなるでしょう。

また、米ドルを保有しておくことで、日本でインフレが発生した時のリスク分散にもなります。

今でこそ日本ではデフレ経済が続いていて、円安であることから、円貨で保有するメリットが大きいです。

しかし、今後急なインフレとなって、円の価値が下がる可能性もあります。

物価が上昇しているのに、もらえる保険金が同じ金額だとすると、その分損してしまうのです。

そのような時でも、米ドルも保有していれば、円だけ保有している時よりも資産が目減りすることはなくなるでしょう。

以上のように、米ドル保有による資産分散は、様々な国内外の経済状況への対応を可能とするのです。

米ドル建養老保険の口コミや評判は?みんなの意見をご紹介

米ドル建養老保険のメリットは理解できても、本当にいい保険なのかまだ疑問が残る方は多いことでしょう。

そこで、ご検討中の方が一番気になる、実際の加入者の口コミ・評判をいくつかまとめてみました。

米ドル建養老保険の運用例、具体例に触れることで今後の資産運用のイメージを固めていきましょう。

実際の口コミや評判を紹介していきます。

ソニー生命の米ドル建養老保険の評判・口コミの評価①

1つ目はソニー生命の「米ドル建養老保険」についての口コミをいただいた長崎県のJ・Bさん(32歳)の評価です。

「為替手数料が安いので、保険金が支払われたりする際に他の商品より減額されずに手元に来るのはお得ですね。運用していく過程で、積み立てた資産が手数料などのコストで減ってしまうのは非常にもったいですから。」

ソニー生命の外貨建てに共通して言えることですが、為替手数料が1銭と非常に安く抑えられているのは嬉しいですよね。口コミ提供ありがとうございました。

ソニー生命の米ドル建養老保険の評判・口コミの評価②

2つ目のソニー生命の「米ドル建養老保険」の口コミは奈良県のK・Tさん(40歳)の評価です。

「安定的に運用できるだけでなく、死亡・高度障害状態への保障もあるという充実した商品はほかにはあまり見ないですね。私のように長期的に運用して為替変動のリスクをなるべく抑えたいという方にもおすすめできます。」

満期の保険金だけではなく、途中で死亡や高度障害状態に陥ってしまった場合でも保障が受けられるというのはまさに一生涯に寄り添った保険と言えるでしょう。口コミ提供ありがとうございました。

ソニー生命の米ドル建養老保険の評判・口コミの評価③

3つ目のソニー生命の「米ドル建養老保険」の口コミは東京都のY・Aさん(28歳)の評価です。

「一般的な養老保険では保障内容が物足りないと感じていた私にとってこの米ドル建養老保険はぴったりでした。死亡や高度障害状態というリスクにしっかり対応しながら資産を効果的に運用していくという二つの面を両立できていて、良い買い物ができたと満足しています。」

保障が充実していながら、保障と資産の運用の二つが盛り込まれているのは魅力が大きいですよね。通常の養老保険では物足りないと感じているY・Aさんのような方にもおすすめです。口コミ提供ありがとうございました。

米ドル建養老保険とジブラルタ生命のリタイアメントインカムを比較検証

ジブラルタ生命のリタイアメントインカムは、米ドル建養老保険と同様に外貨建ての養老保険であることから、どちらがよいのか悩む人は多いでしょう。

本章では、その2つの商品を比較していきます。

早速、ジブラルタ生命のリタイアメントインカムの概要を見ていきましょう。

| 保障内容 | 死亡・高度障害状態 |

| 契約指定通貨 | 米ドル |

| 契約年齢範囲 | 0歳~60歳 |

| 保険料払込期間 | 40歳・45歳・50歳・55歳・60歳・65歳・70歳 |

| 保険料払込方法 | 月払・半年払・年払 |

| 口座振替 | |

| 保険料を円で払う場合の為替手数料 | 50銭(0.5円) |

| 保険金等を円で受け取る場合の為替手数料 | 1銭(0.01円) |

| 契約者貸付 | 可能 |

| 告知 | 健康状態・職業等の告知有 |

米ドル建養老保険と同じで米ドルで運用しますので、やはり高い利率が期待できる商品です。

保険料支払い時の為替手数料が50銭であり、養老保険ということで保険料支払いの期間も長期にわたりますので、米ドル建養老保険と比べて保険料支払い時の負担が高くなる可能性もあります。

次に付帯できる特約も見てみましょう。

| 特約名 | 内容 |

| 円換算払込特約 | 保険料を円で払込むことが可能になる特約 |

| 円換算支払特約 | 保険金や年金等の受取りを円で行うことが可能になる特約 |

| 保険金等の支払方法の選択に関する特約 | 保険金や解約返戻金を年金での受取りや一定期間の据置きなどが可能になる特約 |

| 円換算貸付特約 | 契約者貸付の借入や返済が円で行えるようになる特約 |

| 指定代理請求特約 | 受取人が保険金等を請求できない所定の事情がある場合に、代理人が請求できるようになる特約 |

| リビング・ニーズ特約 | 被保険者が所定の状態になった場合、死亡保険金を前払請求できるようになる特約 |

| 疾病障害による保険料払込免除特約 | 疾病により所定の身体障害状態になった場合、以後の保険料の払込が免除される特約 |

米ドル建養老保険における大きなメリットである保険料払込免除特約もあるのが特徴ですね。

それ以外にも様々な特約が付帯できるというメリットもあります。

そして、リタイアメントインカムの大きな特徴として、満期保険金の受け取り方に以下の3パターンがあるという点です。

- 満期保険金の一括受取り

- 確定年金

- 終身年金

加えて終身年金には以下の2パターンの受取り方法があります。

- 保証期間付終身年金

- 保証期間付夫婦連生終身年金

契約者の資産状況や老後のプランによって様々な選択ができるという点に独自のメリットがあるわけです。

リタイアメントインカムを米ドル建養老保険と比較してきましたが、どちらもメリットがありますし、魅力的な商品であることがわかりました。どちらかを契約してしまった後に、後悔しないためにも、外貨建て保険に詳しい専門家へ相談したほうがよいでしょう。

リタイアメントインカムの評判を知りたいと言う人は、以下のページを読んでみてください!

大評判?プルデンシャル生命の米国ドル建リタイアメントインカムのリスクまで徹底解説

外貨預金や投資信託とも比較検討しよう

外貨建て保険とよく比較されるものとして、外貨預金や投資信託がありますが、どれが資産運用として優れているのか検討していきましょう。

それぞれのメリット、デメリットを簡単に表でまとめつつ、比較していきたいと思います。

まずは外貨預金についてです。

| メリット | デメリット |

| 円貨に比べて高金利 | 為替リスクがある |

| 為替差益が期待できる | 為替手数料の負担がある |

| 資産分散の効果がある | 預金保護(ペイオフ)の対象とならない |

| 元本保証がない |

外貨預金も外貨建て保険と同様に高金利ですし、為替状況によっては為替差益が期待できるというメリットがあります。また、外貨によって資産を保有しますから資産分散となることも共通していますね。

為替リスクと為替手数料というデメリットがあるのも共通した点です。

一方、外貨預金特有のデメリットとして、預金保護(ペイオフ)の対象に含まれないということに注意が必要でしょう。

外貨建て保険が保険会社の破綻時に生命保険契約者保護機構が保護するのに対して、外貨預金は金融機関が破綻した時に保障を受けられないというリスクがあることになります。

次に投資信託を見てみましょう。

| メリット | デメリット |

| 少額から投資が可能 | 負担する手数料が多い |

| 運用のプロが運用を行う | 元本保証がない |

| 分散投資である |

投資信託も比較的高い運用益が期待できる点で外貨建て保険と同じです。

投資信託の投資先は国内だけでなく、海外の国の株式や債券なども含まれるため、資産分散としてのメリットがあるという点も似ていますね。

また、少額から投資が可能であり、運用はプロが行うことから、投資初心者でも始めやすいのも大きなメリットでしょう。

ここまでメリットを見てみると投資信託のほうがよさそうに見えますが、デメリットにも注目しなければなりません。

投資信託には手数料が多くて、高くつくというデメリットがあります。

具体的には、主に以下の手数料を負担します。

| 購入時手数料 | 購入時に支払う手数料 |

| 運用管理費用(信託報酬) | 投資信託の保有額によって支払う額が変動する手数料 |

| 監査報酬 | 決算ごとに監査するために支払う手数料 |

| 売買委託手数料 | 投資信託の投資対象である株式などを売買する時に発生する手数料 |

| 信託財産留保額 | 投資信託を購入または売買する時に発生する手数料 |

以上のように多くの手数料があり、投資信託を保有中も発生することがわかりますね。

しかも、これらの手数料は運用期間中常に変動しますので、運用益もこれらに圧迫される可能性があります。

また、外貨建て保険では一応外貨で元本が保証されますが、投資信託では保証されません。

以上、外貨預金と投資信託を簡単に説明してきましたが、共にメリット、デメリットがあることがわかりました。

いずれも運用が成功すれば、高い運用益を期待ができる点は外貨建て保険とともに共通しています。

しかし、外貨預金と投資信託は共に元本保証がないという点において、外貨で元本保証のある外貨建て保険と比べて投資性が強く、リスクを負う商品ですね。

そういう意味では、外貨建て保険のほうが、外貨預金と投資信託に比べてより貯蓄性を持つ商品と言えます。

参考:米ドル建養老保険は学資保険の代わり?投資性商品で教育費の運用は絶対やめよう

米ドル建養老保険は高利率なので学資保険の代わりとして検討する人も多いでしょうが、リスクがあるのでおすすめはできません。

学資保険の代わりとする場合、学費が必要となる時期に米ドル建養老保険の満期保険金や返戻金を受け取るという形に なります。

外貨建て保険のメリットである高い戻り率で運用できるから学資保険に利用してもよいのでは?と思うかもしれません。

たしかに円建ての学資保険は近年返戻率があまりよくないので、外貨建てを学資保険の代わりにしようという考えるの も無理はありません。

しかし、学費は特定の時期に必要となるものであり、外貨建て保険特有の為替リスクの影響を受けるというデメリットがあるのです。

例えば、学費が必要となった時の為替状況が円高である場合、受け取れる保険料や解約返戻金は少なくなってしまうことになります。

学費はその時期に必要ですから、為替レートが円安になるまで保険料や解約返戻金の受け取りを延ばせないわけです。

上記は学費を一例として挙げましたが、学費だけに限らず、外貨建て保険を特定の時期に必要となる資金にあてるのはリスクが大きいということを理解しておくべきですね。

参考:投資性商品は資産の1/3程度に収めるのがちょうどいい

ここまで解説してきたとおり、米ドル建養老保険は利率が高く、それに加えて安い為替手数料やお得な保険料前納制度で実質的な戻り率が向上していて、資産運用として優秀な商品であることがわかりました。

しかし、同時にいろんなリスクやデメリットもあります。

今現在は大きな出費が予定されてなくとも、今後事故などによって、急に大きな出費が必要となったり、多額の借金を抱えるリスクもないとはいえません。

そのような状況で、米ドル建養老保険が資産に占める割合が大きい場合、中途解約をしなければならなくなって、大きく元本割れしてしまうリスクが現実化してしまうでしょう。

そのため、余剰資金によって安定的に資産運用していくべきなのです。

元本割れで資産を大きく目減りするリスクを回避するため、米ドル建養老保険のような投資性の強い外貨建て商品は、資産の1/3程度にとどめて運用するべきでしょう。

まとめ:ソニー生命の米ドル建養老保険は老後の資産形成の為に加入しよう

ここまでソニー生命の米ドル建養老保険について解説してきましたがいかがでしたでしょうか。

この記事のポイントは、

- 米ドル建養老保険は保障を受けながら高利率によって資産運用も可能

- 障害状態となった場合に保険料払込免除となるので病気や事故への備えとなる

- 5年ごと利差配当付年金支払特約によって年金として受け取りも可能

- 保障期間を少なくする分資産を増やしたい場合は米ドル建特殊養老保険がおすすめ

- 積立利率は保険料全てでなく手数料等を差し引いた上で適用されることに注意

- 保険料支払いや保険金受け取りには為替リスクがあるので長期運用によってリスクを抑えよう

- 10年以内に解約の場合は解約控除の負担があるので長期保有を前提に契約するべき

- 円建て保険では難しい米ドル建てによる高金利が魅力

- 他の外貨建て保険商品と比べて為替手数料が安い

- 保険料前納により為替リスクを減らせて戻り率も向上できる

- ソニー生命が破綻しても生命保険契約者保護機構の支援によって契約は継続

- 外貨建て保険は資産分散となり将来的なインフレのリスクにも対応

- 外貨預金や投資信託でも比較的高い利率が期待できるが元本保証がない

- 学資保険のように特定の時期に必要となる資金にあてるのはおすすめできない

- 外貨建て保険は元本割れのリスクがあり投資性が強いので資産の一部で運用しよう

以上となります。

米ドル建養老保険の特徴は、手厚い保障を受けながら、堅実に高利率の運用益が期待できる点です。

前納によって保険料を安くできるので、まとまった資金があれば戻り率もより高くできます。

また、資金に余裕があるから保障期間は少なめにして、資産運用に重きをおきたい人は米ドル建特殊養老保険という選択肢も有効でしょう。

たとえ障害状態となった場合でも保険料払込免除があるので、安心して老後の資産形成ができます。

以上から、資産状況によって様々な運用方法を選べますし、様々なリスクを抑える仕組みあるので、長期的な運用に適した商品と言えます。

円貨建て保険だと、高利率と手厚い保障の両方を兼ねそろえるのは困難ですから、老後の生活のためにも米ドル建養老保険を検討してみてはいかがでしょうか。

本サイトでは本記事以外にも、様々な外貨建て保険について詳しい記事を掲載しているのでぜひご覧ください。

▼おすすめの外貨建て保険は以下のページで解説しています!

外貨建て保険おすすめ人気ランキングTOP20!評判・口コミを比較【2023年版】